◆事件:公司发布2019年年度报告,2019年实现营业收入122.55亿元,同比增长6.40%;实现归母净利润13.81亿元,同比增长10.94%,业绩符合预期。公司同步发布《关于预计2020年日常关联交易的公告》,2020年预计公司向关联方中国城乡控股集团销售商品或提供劳务50亿元,2019年发生额为0。

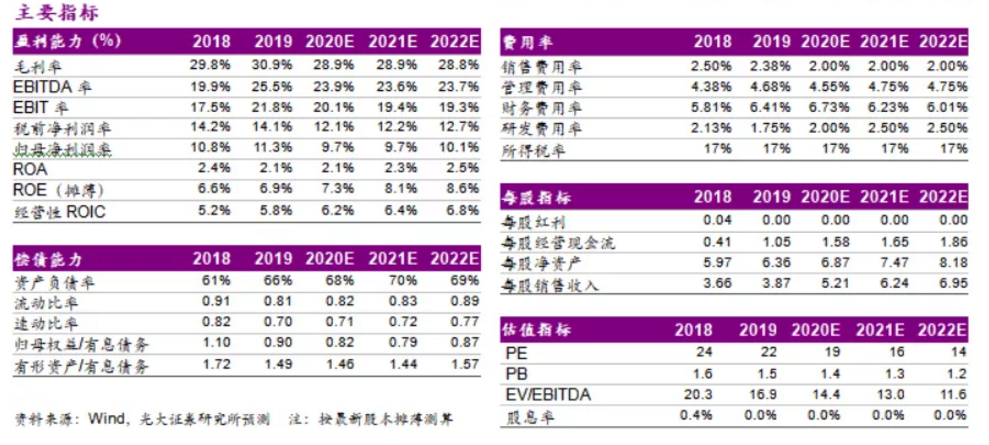

◆公司各项业务经营较为平稳,期末在手EPC订单为122.37亿元。其中,环保整体解决方案实现营业收入80.25亿元,同比+2.45%,毛利率为33.19%,同比+5.63个pct;市政与给排水实现营业收入17.52亿元,同比+30.18%,毛利率为6.84%,同比-7.27个pct;净水器销售较为稳定,实现营业收入2.25亿元,同比-1.09%,毛利率为47.06%,同比+2.86个pct;城市光环境解决方案收入端保持稳定,盈利略有下滑,实现营业收入22.53亿元,同比+0.66%,毛利率39.64%,同比-5.16个pct。2019年公司新增EPC订单114.96亿元,期末在手订单为122.37亿元。

◆公司缩减投资类业务的获取,加强回款经营性现金流改善。公司本期新增BOT/PPP项目24.40亿元,完成投资金额为74.51亿元,期末未完成投资金额313.05亿元,说明公司已经有效缩减特许经营投资类项目的获取。2019年无形资产—特许经营权科目增加69.60亿元,基本与完成投资额相匹配;目前公司期末无形资产—特许经营权科目账面价值为307亿元(当期新增摊销3.21亿元)。公司经营性活动现金流量净额33.21亿元,同比显著改善,主要原因是加强回款和专项清理力度。

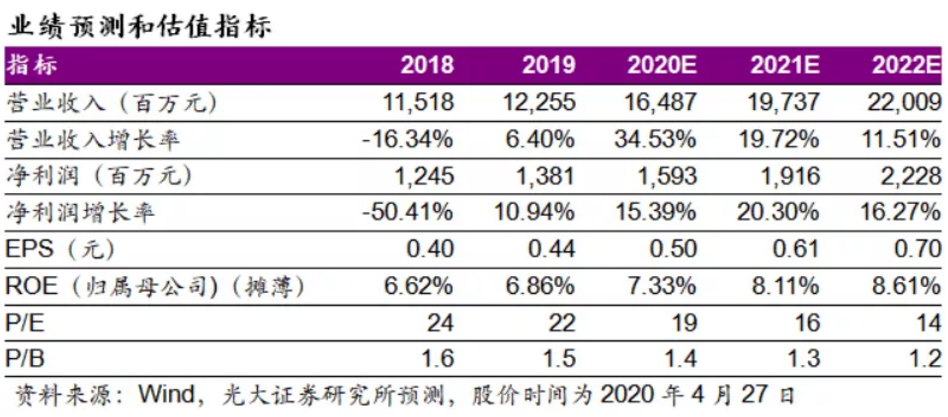

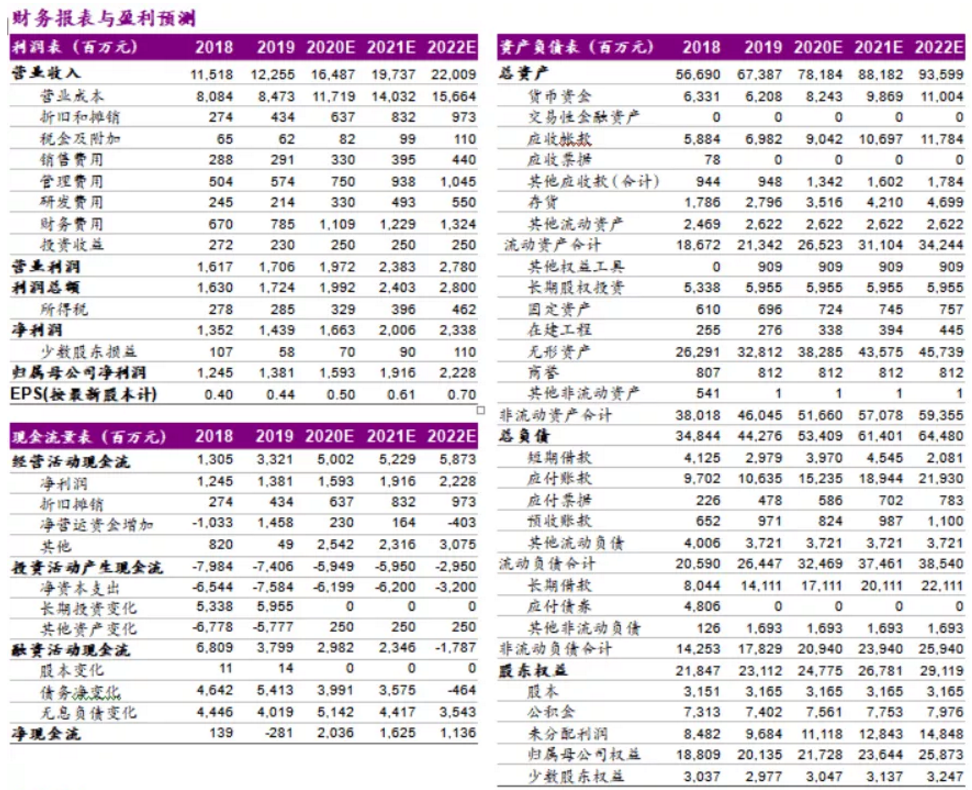

◆维持“买入”评级:根据公司在手订单和经营计划,我们微调20年盈利预测,上调21年盈利预测,预计公司20-21年归母净利润为15.93/19.16亿元(原值为15.98/18.63亿元),新增2022年归母净利润预测为22.28亿元,对应20-22年EPS为0.50/0.61/0.70元,当前股价对应20年PE为19倍。中交未来若实现控股,可以进一步实现业务高效协同;同时考虑到2020年是基建大年,公司业绩可期,且作为龙头可享受流动性溢价,维持“买入”评级。

◆风险提示:中交协同作用低于预期,公司管理层变动剧烈。