环保市政投资运营市场发展渐趋平缓,伴随国家经济结构调整和绿色发展转型的环保治理需求增长,工业领域不断被环保市场所关注,而工业废水又是其中重要的一个分支,本文将通过对比工业水处理领域上市公司的市值和收入并进行排名和分析,以期为环保企业制定未来发展战略提供启发。

环保市政投资运营市场发展渐趋平缓,伴随国家经济结构调整和绿色发展转型的环保治理需求增长,工业领域不断被环保市场所关注,而工业废水又是其中重要的一个分支,本文将通过对比工业水处理领域上市公司的市值和收入并进行排名和分析,以期为环保企业制定未来发展战略提供启发。

特别说明:本文根据中国证监会《上市公司行业分类指引》规定,将主业为工业水处理领域的上市公司进行市值排名,仅涉及部分工业水处理领域业务的非主营环保上市公司不在本文分析范围内。

科创板助力工业水处理领域上市公司两月添一新成员

从2010年至今,以工业水处理为主营业务(以证监会《上市公司行业分类指引》为参照)的上市公司共计16家。在2020年之前,年均1-2家企业登陆资本市场,随着科创板火热,以技术核心为业务发展驱动力的工业水处理公司迎来上市新契机,从2021年1月到10月,平均每两月就会有一家工业水处理公司上市,上市速度之快犹如快闪镜头。虽然同是工业水处理领域上市公司,不同公司的市值、收入水平有高有低,而其背后也显示了企业的发展战略各有不同。

技术工艺:工业水处理领域的“王者之道”

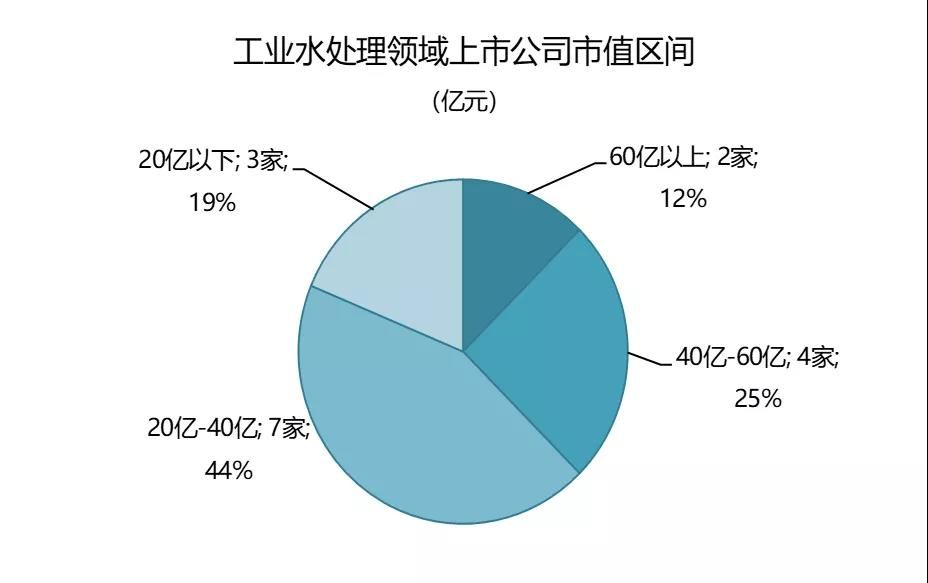

从上市公司的市值分布区间发现,当前,市值达60亿的工业水处理领域上市公司仅有两家,万邦达和倍杰特;其他公司的市值处于40亿以下的范围。倍杰特上市仅仅三个月,市值排名居前位令人关注。

数据截止时间:2021年11月2日

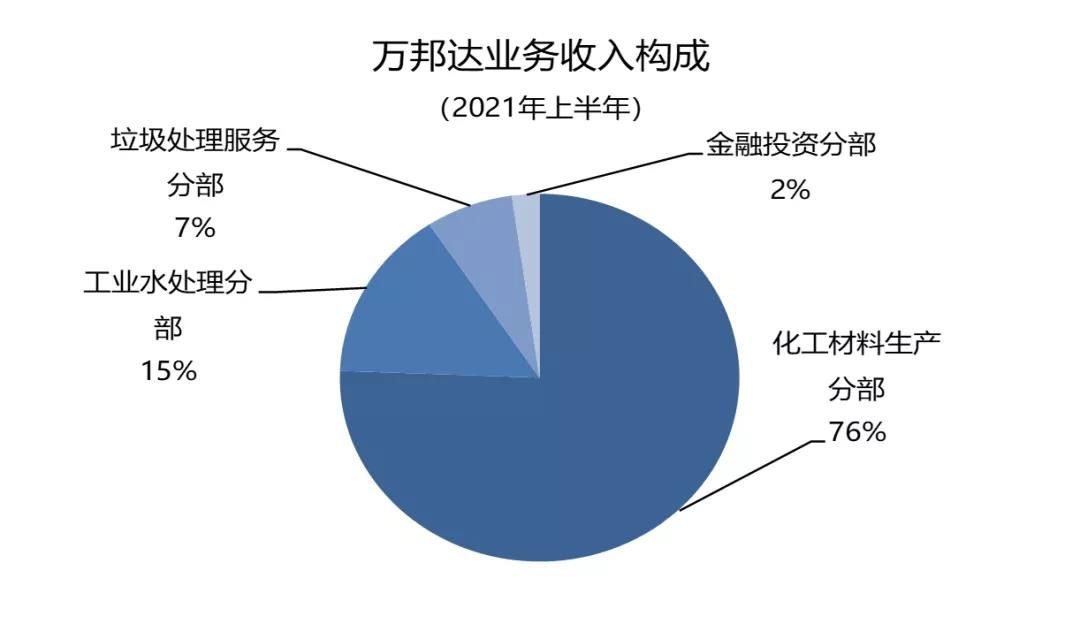

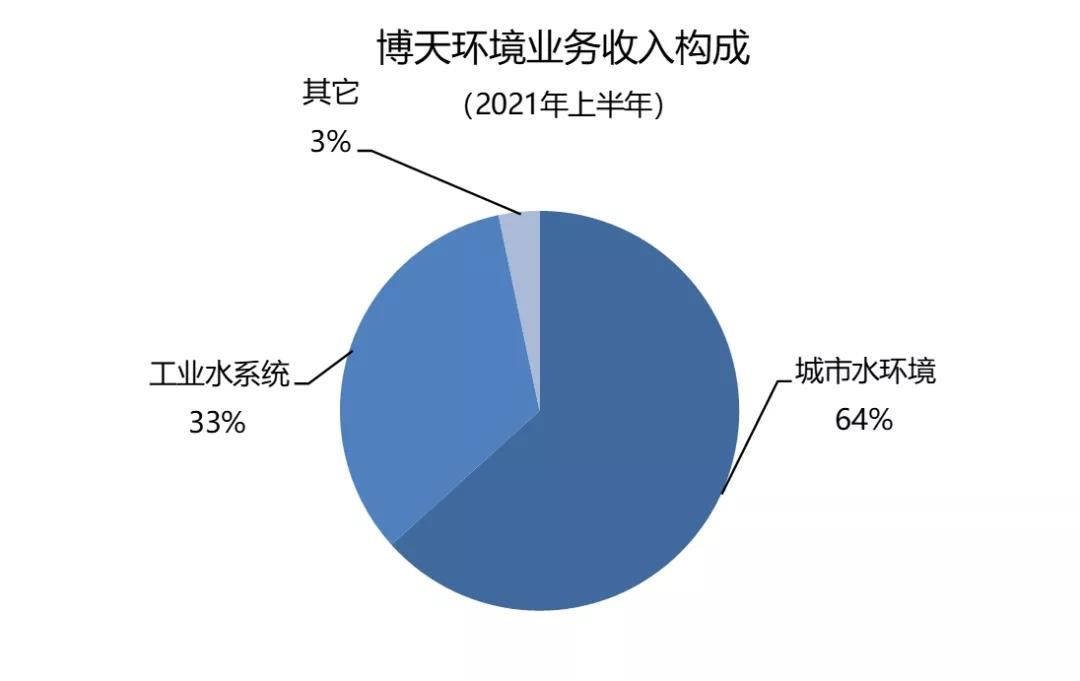

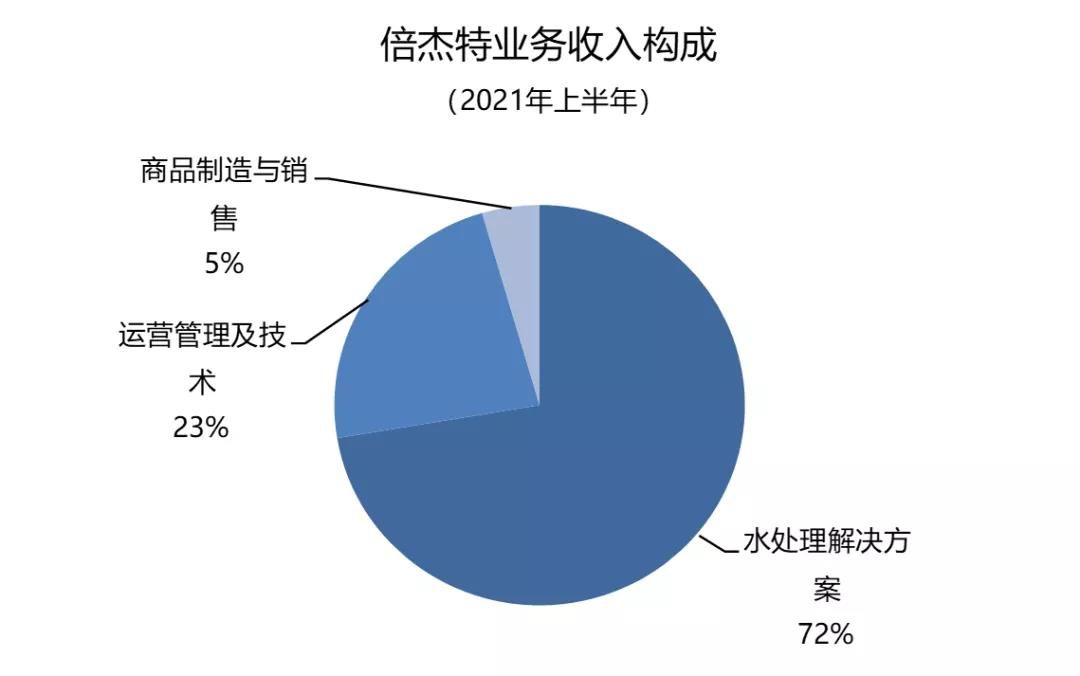

万邦达、倍杰特作为跻身60亿市值以上的俩家公司,巧合的是,他们的发展历程中均与“煤化工废水处理、零排放”这样的关键词高度相关,除了它们两家公司,还有一家公司—博天环境也是如此。由于煤化工废水以其高难度和大体量成为工业废水项目类型中的皇冠,这“三剑客”当然也是工业废水市场中曾经或者正在备受关注的代表企业。

忆往昔峥嵘岁月稠,回望万邦达的过去十年,300多亿的市值是它的高光时刻之一,然世事无常、风云巨变,2016年万邦达的一则涉及董事长的辞职公告曾引起环保界关注和猜测,引发微信朋友圈刷屏事件(相关阅读:万邦达董事长辞职引爆行业多种猜想)。在此之后,万邦达的市值几乎未曾跨越200亿门槛,2018年之后又继续跌入100亿,自此之后,万邦达鲜有超越以往的市值成绩单。无独有偶,“三剑客”之一的博天环境市值曾接近90亿,观望者在等候冲刺百亿大关时,博天环境因涉足PPP而受困,市值持续下跌并徘徊于20亿上下(本段中的市值数据来自:亿牛网)。“三剑客”的第三位成员——倍杰特,从今年8月上市后,公司市值则在短短3个月时间内已然逼近70亿。

从市值的变化趋势中,不难看出技术类公司个体发展的差异性特质及由此带来的不同的战略选择,而收入及收入构成亦是差异性发展的另外一个侧面映照。

业务战略多线布局、近八成公司工业水处理收入不足3亿

伴随上游行业发展的周期性特征以及环保细分市场机遇多点开花,环保上市公司发展战略各有不同:不少企业从业务战略、资本战略、人力战略方面频频调整,呈现多元化、多线布局趋势,也有不少企业依然专攻工业水处理领域且在高精尖细分市场做专做强做优。曾经与“煤化工废水处理零排放领域”高度相关的“三剑客”便是上述几类企业的典型代表。三家公司都曾在或正在煤化工废水零排放领域获得爆发性增长,然而后期业务发展模式和布局则各自呈现显著性的差异,此现象可从公司的业务构成中一窥究竟。

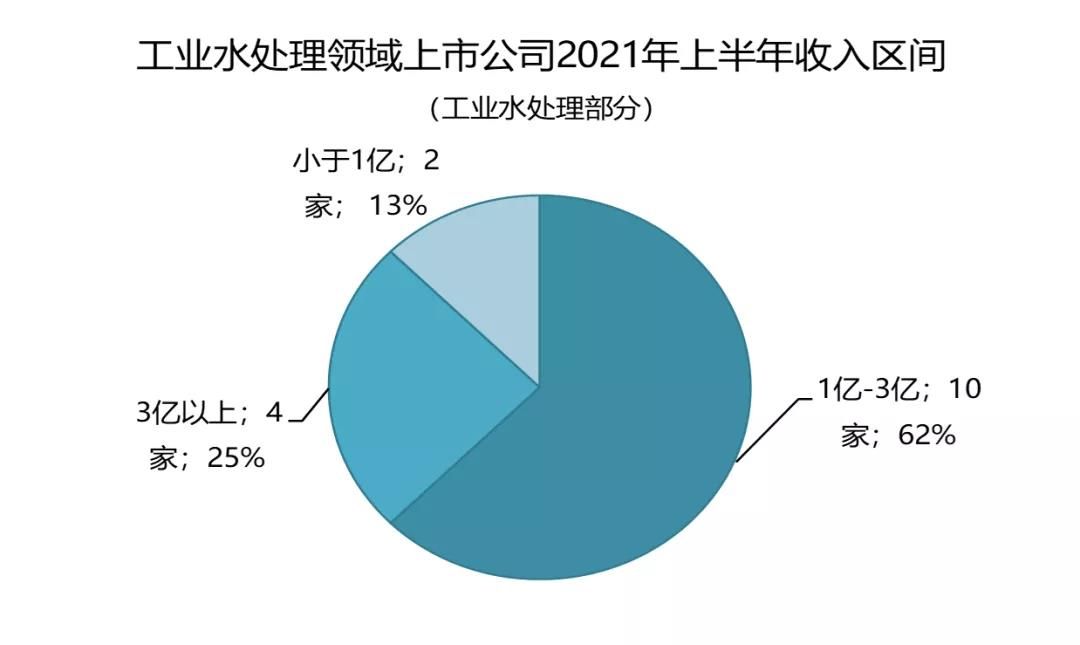

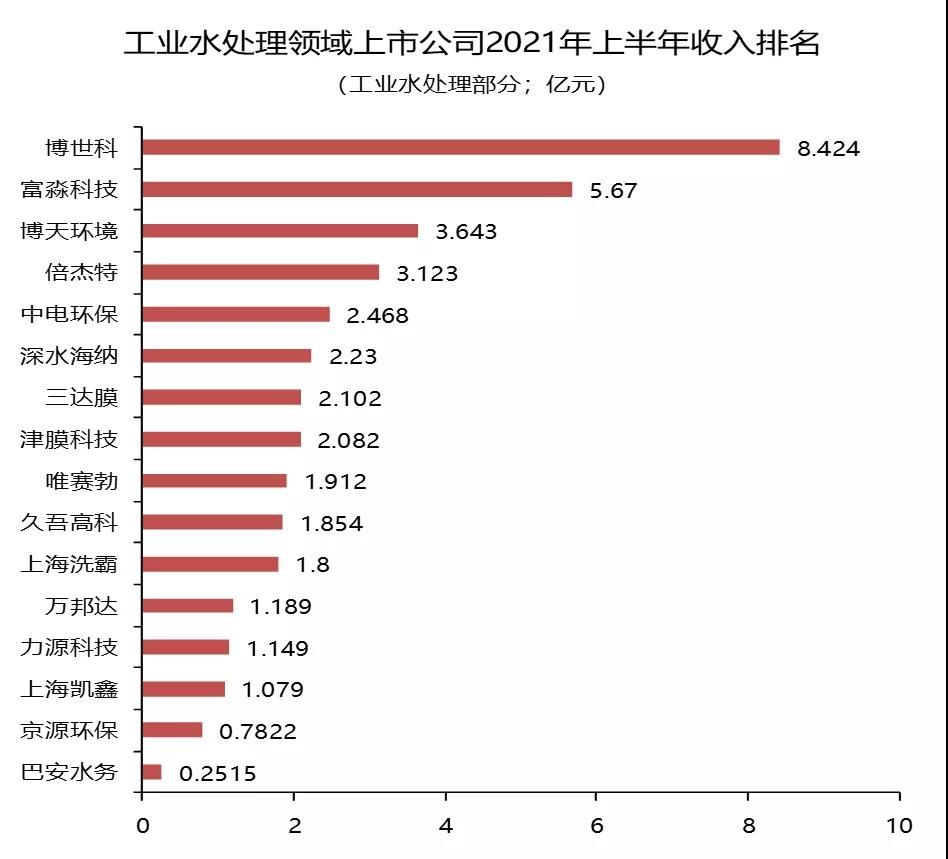

除业务构成大不同之外,2021年半年报数据信息还显示,工业水处理领域上市公司工业水处理收入不及3亿的公司占比接近80%;收入超3亿以上的公司仅为倍杰特、博世科、博天环境、富淼科技。

收入说明:以上市公司主营业务构成提取工业水处理部分收入、未披露当期工业水处理收入的公司用上年同期比例构成折算、部分上市公司全部业务均涉及工业水处理业务将以全口径予以统计。

由此可见,结合企业自身禀赋和市场机遇与波动,不同的战略选择在其企业发展中发挥了决定性的作用。市政领域技术难度相对较低,技术差异性小,同时对企业融资能力要求极高,”资本为王”导致当前国有企业成为了主角。截然相反的是,工业水处理领域则典型的具有“技术为王”的特征,在该领域内,绝大多数公司都是民营企业,在这16家上市公司里绝大部分也都是民营企业。市值和营收榜单也从一个侧面反映出,技术乃是环保民营企业的生存之道,在一些以“技术为王”的环保细分市场,民营企业也能找到广阔的发展空间和大显身手的良好机遇。