9月2日,葛洲坝发布公告称,公司已向上交所提交股票终止上市的申请。至此,其股票将连续停牌,直至终止上市,不再复牌。9月1日,葛洲坝最后一个公开交易日,葛洲坝股价一度放量大涨至10.13元/股,最终收盘股价涨幅6.2%定格在9.93元/股,市值为457亿元。

相关阅读

9月2日,葛洲坝发布公告称,公司已向上交所提交股票终止上市的申请。至此,其股票将连续停牌,直至终止上市,不再复牌。9月1日,葛洲坝最后一个公开交易日,葛洲坝股价一度放量大涨至10.13元/股,最终收盘股价涨幅6.2%定格在9.93元/股,市值为457亿元。

此前,中国能源建设股份有限公司发行股份吸收合并中国葛洲坝集团股份有限公司事项已获批准。

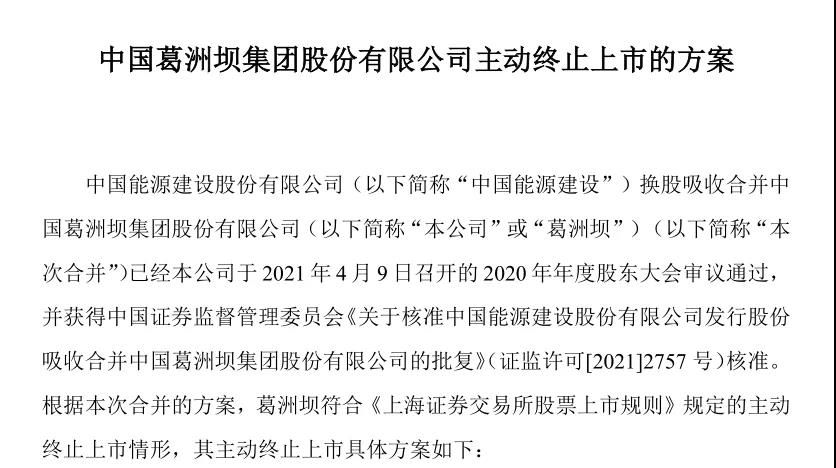

葛洲坝公告称,本次合并将导致葛洲坝不再具有独立主体资格并被注销,属于《上海证券交易所股票上市规则》(2020年12月修订)第13.7.1条第一款第(六)项规定的“上市公司因新设合并或吸收合并,不再具有独立主体资格并被注销”的,可以向上海证券交易所(以下简称“上交所”)申请主动终止上市的情形。

公告称,根据本次合并的方案,中国能源建设拟通过向葛洲坝除中国葛洲坝集团有限公司以外的股东发行A股股票的方式换股吸收合并葛洲坝。交易完成后,中国能源建设将实现A+H股上市,葛洲坝全部资产、负债、业务等由前者承接,葛洲坝最终将注销法人资格。

根据此前披露的半年报,葛洲坝上半年公司实现营业收入543.79亿元,同比上升25.07%,实现归属于母公司所有者的净利润15.79亿元,同比上升36.18%。报告期内,公司房地产业务新开工建筑面积15.59万平方米,竣工建筑面积51.7万平方米;在建项目权益施工面积212.8万平方米;实现权益销售面积27.73万平方米,销售合同签约额77.8亿元。截至报告期末,公司已开盘可供销售面积为33.3万平方米。

中国能建建设今年上半年实现营业收入1415.46亿元,同比增长34.04%;实现净利润24.51亿元,同比增长166.69%。

双方合并后,中国能源建设将完成A+H股上市,一家新的千亿级别亿公司将诞生。

资料显示,中国能建成立于2014年12月19日,是由中国能源建设集团有限公司与其全资子公司电力规划总院有限公司共同发起设立的股份有限公司,其于2015年12月10日首次公开发行H股并在港交所主板挂牌上市,主营业务涵盖能源电力、水利水务、铁路公路、港口航道、市政工程、城市轨道、生态环保和房屋建筑等领域。

葛洲坝是中国能建下属公司,是国务院国资委确定的首批16家以房地产为主业的央企之一,具有房地产开发一级资质,其房地产业务范围主要包括:高端物业的开发与经营,产品形态包含精品住宅、城市综合体、旅游地产、高端写字楼等。

本次换股吸收合并后,中国能源建设和葛洲坝将实现资源全面整合,消除潜在同业竞争,业务协同效应将得到充分释放。

二者合并事项回顾:

去年10月,国务院印发《关于进一步提高上市公司质量的意见》,指出要推动上市公司做优做强,支持优质企业上市,完善上市公司资产重组、收购和分拆上市等制度。同时,《国企改革三年行动方案(2020-2022)》也正式发布,鼓励促进优质企业并购重组。

10月12日,国资委副主任翁杰明在国新办发布会上曾表示:“只要兼并重组能够避免企业之间的无序竞争,比较好地提升产业的集中度和企业的国际竞争力,国资委都会做相应支持。”

同在10月,中国葛洲坝集团股份有限公司(以下简称“葛洲坝”)发布公告表示,公司接到间接控股股东中国能源建设股份有限公司(以下简称“中国能建”)通知,中国能建拟筹划换股吸收合并公司,中国能建将实现A股和H股两地上市。

在国家政策的鼓励推动下,中国能建合并葛洲坝成为国企改革三年行动启动后的首个案例,具有标志性意义。

2021年2月9日,中国能建和葛洲坝同时发布公告表示,国务院国有资产监督管理委员会下发的《关于中国能源建设股份有限公司吸收合并中国葛洲坝集团股份有限公司有关事项的批复》显示,原则同意中国能建吸收合并葛洲坝的总体方案。

双方合并完成后,葛洲坝将终止上市,中国能建作为存续公司,将通过接收方葛洲坝集团承继及承接葛洲坝的全部资产、负债、业务、合同、资质、人员及其他一切权利与义务,葛洲坝最终将注销法人资格。中国能建因本次合并所发行的A股股票将申请在上交所主板上市流通,与此同时,中国能建原内资股将转换为A股并申请在上交所主板上市流通。中国能建和葛洲坝将实现资源全面整合,消除潜在同业竞争,业务协同效应将得到充分释放,合并后存续公司的综合服务能力将进一步提升。

3月20日,中国能建和葛洲坝发布换股吸收合并草案公告(以下简称“草案”)。中国能建拟通过向葛洲坝除葛洲坝集团以外的股东发行A股股票方式,换股吸收合并葛洲坝。草案显示,葛洲坝换股价格为8.76元/股,中国能建本次A股发行价格为1.98元/股,本次换股比例为1:4.4242,即1股葛洲坝股份换4.4242股中国能建A股股份。本次交易完成后,葛洲坝将终止上市,中国能建作为存续公司,原内资股将转换为A股并申请在上交所主板上市流通。

7月27日,中国能源建设股份有限公司发布了“吸收合并中国葛洲坝集团股份有限公司暨关连交易报告书(草案)”。具体方案为:中国能源建设拟通过向葛洲坝除葛洲坝集团以外的股东发行A 股股票的方式换股吸收合并葛洲坝。

8月11日,中国葛洲坝集团股份有限公司发布公告称,其于当天收到中国证监会通知,中国能源建设股份有限公司换股吸收合并葛洲坝暨关联交易事项获得无条件通过,葛洲坝股票将自2021年8月12日开市起复牌。

9月2日,葛洲坝发布公告称,公司已向上交所提交股票终止上市的申请。至此,其股票将连续停牌,直至终止上市,不再复牌。

合并完成后,中国能建将实现A+H股上市。