“国jin民tui”是近两年的话题热点,国资在多个行业都有着“独领风骚”的势头,生态环境行业正是典型。在这些国资之中,我们注意到有一股特殊力量——央企,正在生态环境行业大显身手,手握大量资金,喊着“千亿”口号,在项目的抢夺、对环保企业的并购方面出手不凡,被称作“野蛮人”,似乎正在改变生态环境行业的游戏规则。对央企来说,如何找准方向用对方法快速扩张是当前亟需解决的问题,而对众多环保企业来说,“山雨欲来风满楼”,在如何适应这样的趋势实现顺势而上的问题上更是焦虑重重。

辰于公司以央企进军生态环境行业为主题,结合丰富的案例深入解析央企进军生态环境行业的现状、特点、模式、路径,为央企未来的进一步扩张、环保企业的发展之策提供独到的见解与思考。原文分为两篇:《四郊多垒,央企已成合围之势》以及《机遇与挑战并存,纵观央企环保发展之路》。这里特别综合发布,供大家参考。

四郊多垒,央企已成合围之势

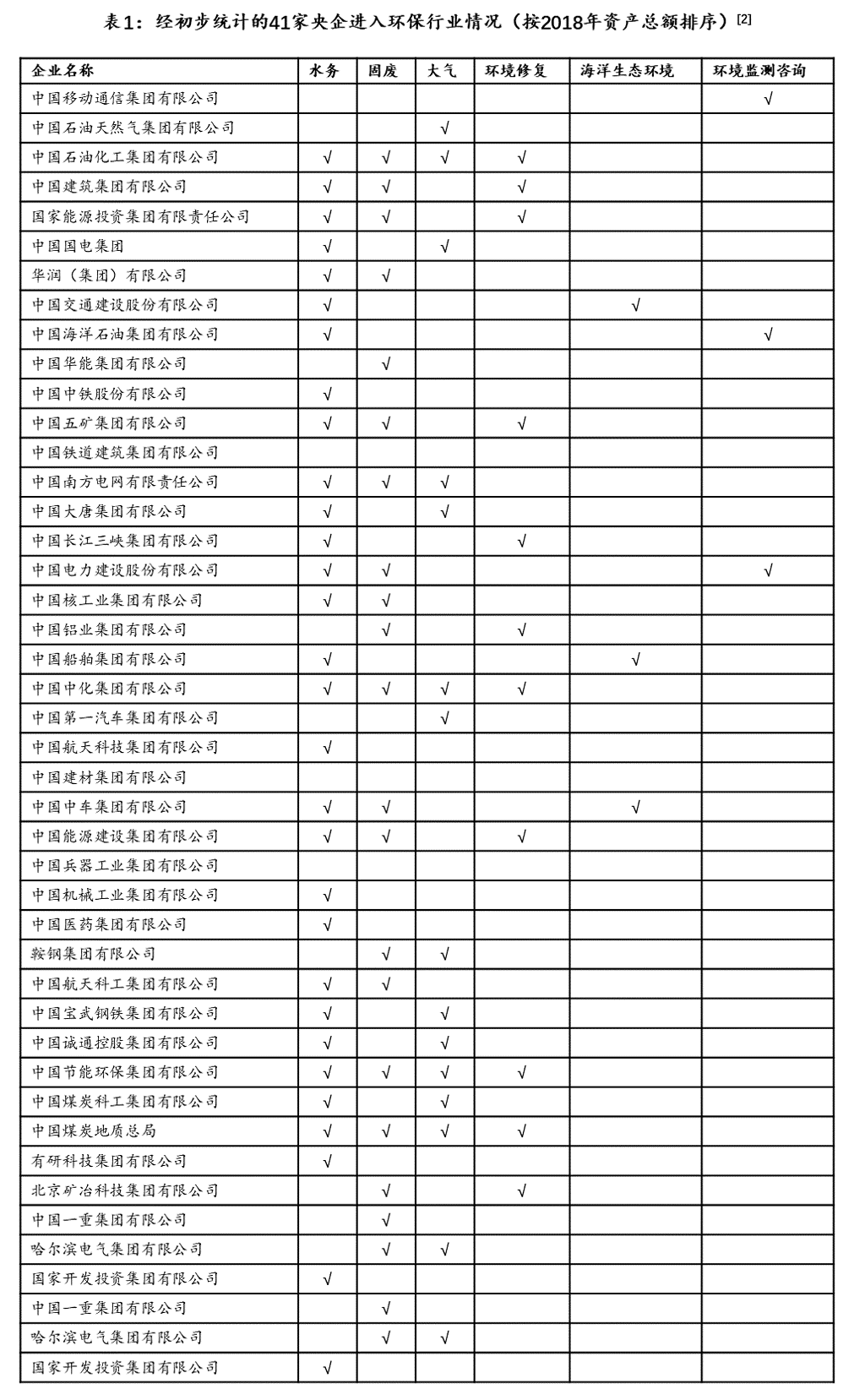

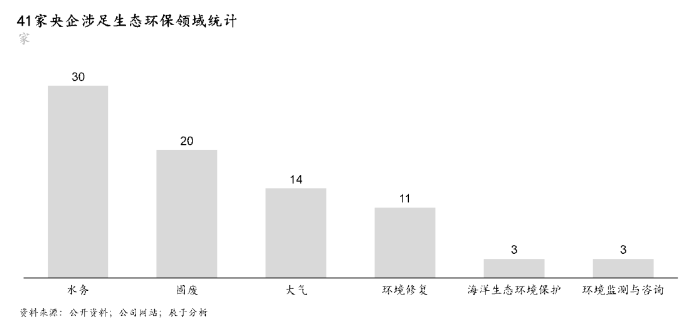

我们对96家央企的生态环境发展实践做了初步统计。截至2020年3月底,共有41家央企涉足生态环境领域[1],其中26家专门设立了从事生态环境业务的子公司或平台(见表1)。

广泛布局,积极拓展细分市场

分细分行业看,这些央企中有30家央企进入水务行业,固废行业20家,大气行业14家,环境修复行业11家,环境监测、海洋环境保护行业各3家,水务、固废市场成为央企首选、必争之地。值得注意的是,环境修复领域由于刚进入发展期,因此涉足的央企数量较少,但却是一个不可忽视的热点领域(见图1)。

图1 41家央企涉足生态环保领域统计

1. 水务:相对成熟,央企首选

发展相对成熟的水务行业成为央企进军生态环境市场的首选之地,30家央企入主水务行业,数量为六大领域之最。

在污水、供水等传统水务市场,受PPP项目退潮,叠加金融去杠杆双重影响,部分水务企业资金断裂,央企凭借资金与品牌优势入场。例如中交集团旗下中国城乡在2019年6月收购碧水源10.18%的股份,之后在市场拓展上联合中标哈尔滨、山东菏泽等多个数十亿项目,效果立竿见影。中国节能则在近期控股国祯环保,借助其丰富的污水处理及项目运营经验,加强其在水务领域的纵向延伸,布局全产业链。

在水环境综合治理等新兴市场,央企在政策加成下优势更加明显。例如三峡集团受命牵头,探索水环境流域治理,建立社会资本广泛参与的大保护生态,下属的长江生态环保集团有限公司,作为内部实体平台在2018年底成立,得益于三峡集团的鼎力支持,短短一年多时间相继投资或成立了 19 家子公司,并通过投资兴蓉环境、武汉控股等上市环保公司,迅速建立起庞大的生态环保企业群。

还有一些央企因内部市场需求大、标准高而切入。例如中石化作为特大型石油石化集团,内部存在大量的工业废水处理需求,与威立雅合作多年。为进一步深化合作,双方在2016年签订燕山石化基地的水循环优化管理协议,将合作范围进一步扩展至整套水循环系统管理,涵盖燕山石化基地内的冷却水、除盐水、工业用水、饮用水、冷冻水、污水以及消防用水,以及污水处理设施的升级改造。

2. 固废:空间广阔,必争之地

随着水、气治理即将进入成熟期,固废行业作为一个规模庞大并具有巨大发展潜力的市场,当之无愧地成为中国环境治理下一个“兵家必争之地”。这样一块“兵家必争之地”吸引了越来越多的央企“抢滩”,并展开了激烈的竞争。

初步统计,截至2020年3月底已有20家央企进入固废行业,参与数量仅次于水务。这其中包含11家能源类央企、2家建筑类央企以及8家重工业类央企,它们的共同特点是其本身业务运转过程中会产生大量工业废物废料,需要进行资源化利用或无害化处理。换言之,这些央企本身拥有庞大的内部市场,它们从内部市场出发,进行技术积累,同时培养内部团队,并在时机成熟时向外扩展。

以中国能源建设集团有限公司旗下的葛洲坝集团为例,其主要收入来自于建筑行业、水泥生产,这些行业产生大量废料以及可回收材料,于是葛洲坝借此大力研究建筑垃圾在道路新材料上的应用、水泥窑在处置固废上的应用、可回收材料的回收再造等方面新产业,牢牢抓住内部市场,在再生资源回收利用、固废处置领域发展得有声有色。其他企业,如五矿集团以金属矿产为核心主业,以此为契机开展矿渣、钢渣处理与资源化利用;中国航天科工集团从事军用、航天等重工业生产,于2016年收购凯天环保,开展重金属废渣治理等。

3. 大气:上下协同,称雄市场

随着2018年“蓝天保卫战”打响,大气治理进入攻坚阶段。目前火电行业已达超净排放,未来市场主要由运营驱动。非电行业中的钢铁行业治理和VOCs治理正或将成为非电治理主战场,迎来转瞬即逝的增长机会。

涉足大气治理领域的14家央企主要是电力、石油、钢铁等能源类企业,这些央企的主营业务在运行过程中会排放大量废气,带来发展可期的内部市场,通过设立子公司专攻大气治理,不仅能协同增效,还能依托集团资源拓展外部市场。调研发现,尽管有百余家企业涉足火电大气治理行业,但头部企业大多是电力集团下属子公司。

例如在火电脱硝投资市场中,我国五大电力集团下属的环保公司包括国电龙源、华电科工、大唐环境、远达环保等连续三年占据领先地位,其中大唐环境在大气治理市场稳稳占据中国最大脱硫、脱硝特许经营商的位置,在火电运营市场的占有率超过20%,独占鳌头。

4. 环境修复:热点领域,未来可期

我国工矿业土壤污染严重、湿地面积接近红线、沙漠化土地面积相对较大。自“十八大”把生态文明建设纳入“五位一体”总体布局后,环境修复正式提上议程,重量级政策陆续出台,推动行业步入快速发展通道。_ueditor_page_break_tag_

目前有11家央企进入环境修复领域,其原本的业务大多与环境修复行业存在一定协同性,除三峡集团和中国建筑以外的9家央企均存在矿业或石油化工等造成土壤污染的业务,布局潜在市场空间可达万亿级的土壤修复领域也就顺理成章。

例如中石化集团早在2017年就在原有五建公司基础上成立土壤治理中心,持续探索石油化工等污染土地的治理修复技术,并取得突破,“十三五”期间,仅中石化内部固废资源化处置及土壤修复方面的投入就达300亿元。国家能源集团29家煤矿已经被列入国家或省级绿色矿山名录,其中神东煤炭、准能集团等煤炭企业多处在黄土高原、沙漠边缘,地表植被覆盖率较低,这些公司通过加大植树造林力度,主动开展水土流失和荒漠化综合治理等环境修复工作,并取得初步成效。

5. 海洋生态环境:多方携手,碧水攻坚

我国海洋生态环境保护行业起步较晚,2015年首次出台相关政策,但直到2018年发布《渤海综合治理攻坚战行动计划》后才开始集中发力,预计“十四五”期间每年规模超过百亿,而占比超过90%的近岸海域综合治理和海岸线治理尤为值得关注。

目前有3家央企涉足海洋生态环境领域,均依托自身技术和设备优势进行业务扩张。例如,中国船舶集团在海洋装备领域深耕多年,通过将军用技术转化到民用领域,积极探索海洋生态环境治理。2019年,中国船舶集团下属中船系统院与海兰信签署战略合作协议,围绕“海上信息基础设施建设”、“全国雷达网市场布局”、以及“无人机动系统”、“海底接驳系统”等国家重大项目展开合作,共同紧抓与舰船信息化、智能化关联度紧密的产品,通过整合资源、合作开发等方式,扩充军标产品线,提升海洋环境监测与保障能力。

6. 环境监测:方式各异,各显神通

我国环境监测行业整体落后于其他细分行业,但作为生态环境行业发展的基础,遍及生态环境领域各个环节,愈发受到政府和企业重视,发展正值快车道。

目前有中国移动、中电建、中海油等3家央企进入环境监测领域,进军方式各异。例如,中国移动将其通信主业的核心竞争力复制到环境监测领域,凭借网络和智能系统优势,布局高密度网格化自动监测站,相继推出“环保e通”(主要部署污染源监控站)、“环保卫士”(5G技术的网格化监测应用),通过设立oneNet物联网平台,链接智慧城市建设。中电建一直专注于水环境治理领域,秉承“环境治理、监测先行”的理念,将环境监测服务纳入其综合打包项目,并通过下属勘测设计研究院提供技术支持。中海油为防控主营业务的污染问题,积极发展内需型环境监测业务,下属中海油节能环保服务有限公司监测中心取得了2018年度石油和化工行业环境保护中心认定。

机遇与挑战并存,纵观央企环保发展之路

有备而来,央企环保发展路径纵观

央企进军生态环境被业界一些人士称作“野蛮人”,这是因为央企资金实力雄厚,而生态环境行业当前也还在处于重投资的阶段,央企在资金上无疑有着强大的竞争力。另外,央企大多资质齐全,工程建设能力强大,也是当前大部分环保企业无法匹敌的。尽管央企多以资金撬动生态环境业务的迅速扩张,但也并非盲目扩张,是有备而来。

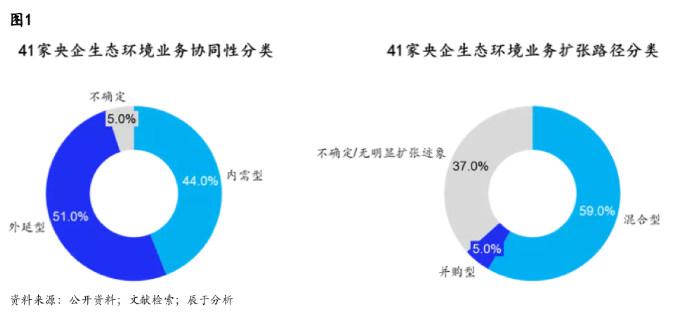

生态环境市场涵盖多个细分行业,为了探究各央企为何选择进入某些细分行业以及如何进入这些细分行业等问题,我们从两个维度对央企的生态环境业务发展路径进行分析。一是央企所从事生态环境细分行业与央企主营业务之间的协同关系,分为内需型和外延型,其中内需型即央企所从事业务本身就与生态环境相关,或者所从事业务处于生态环境市场上游,例如产生大量废物需要进行处理;外延型则是所从事业务与生态环境没有明显的上下游关系,在技术、工艺上也有较大不同。二是央企发展壮大生态环境业务的主要方式,分为内生型、并购型和混合型,其中内生型即央企主要靠自生力量,集中内部资源来进入生态环境业务;并购型即央企主要靠收并购生态环境企业来进入生态环境业务;混合型即两种方式同步进行。

从生态环境业务的协同性上来看,经初步统计,有18家央企为内需型,21家央企为外延型,另有两家央企尚不明确,这表明将近一半的央企自身靠内部市场起家,并非完全进入陌生领域,但更多的央企则因为看好生态环境业务的发展前景,开始“跨界”,探索一些陌生领域并试图抢占市场。从央企的扩张途径来看,有24家央企属于混合型,仅有2家央企是并购型(另15家央企由于进入时间晚,尚无明显扩张迹象暂时难以判断),这表明大量央企内外并举,一方面内部在发力扩展业务,一方面并购是扩张必经之路,通过并购快速切入市场获取相关能力是最快捷、容易的途径(见图1)。

综合来看,除极少数央企完全依靠外延式并购发展,大部分央企发展生态环境业务走了一条内外并举的混合型发展道路(见图2)。

三大特点

特点一:扬长避短,能力输出打造生态环境标杆业务

多数央企在发展生态环境业务的过程中,一开始总会选择自身能力匹配程度高,或者技术上相似,或者拥有内部市场的生态环境业务,避免在完全陌生的领域大幅开展竞争,在触及陌生业务时也较为谨慎,通常以少量项目为契机切入,或寻找合作伙伴共同参与降低风险。

一方面,一些央企本身业务运转过程中就会产生较大的环保服务需求,尤以能源类央企和重工业类央企为主,在能源生产、工业生产中,会产生大量废物废料需要进行资源化利用或无害化处理,换言之,这些央企内部的环保市场已经比较巨大,与其往外延伸到其他生态环境领域,不如先将内部市场拿到手,进行技术积累,同时培养业务团队,磨刀霍霍,待时机成熟便可凭借资金优势快速向外部市场扩张。例如中国宝武钢铁集团有限公司2017成立了宝武集团环境资源科技有限公司,在冶金渣矿、冶金尘泥的再利用、深加工方面打造标杆业务,再借此向固废处理、土壤修复等技术相似的领域延伸。葛洲坝集团主要的收入来自于建筑行业、水泥生产上,这些行业产生大量废料以及可回收材料,于是葛洲坝借此大力研究建筑垃圾在道路新材料上的应用、水泥窑在处置固废上的应用、可回收材料的回收再造等等方面的新产业,牢牢抓住内部市场,在再生资源回收利用、固废处置领域发展得有声有色。

另一方面,一些央企所拥有的能力、技术能够很好的转移运用到一些生态环境领域上,达到意想不到的效果,只要给与足够的尝试空间,就能够快速打造行业标杆。例如中国中车尽管强项是在车辆、高铁等交通设施的生产制造上,但是其在高铁上开发研究的真空井技术,却被转移用到农村污水的收集和处理上,意想不到地开拓了新的领域,并借此机会继续完善相应能力,往农村污水的产业链前后延伸。中交旗下的中交疏浚在江河海的疏浚能力上首屈一指,其出色的能力也能很好的运用在水环境治理上,拿下了多个水环境综合治理项目。

之所以扬长避短,先内而外,是因为这样能够牢牢把握核心技术,于是更容易通过资本运作、团队培养来建立起长期的核心竞争力,这样才能将自己打造成为行业标杆,避免全面铺开处处受挫。

特点二:平台运作,统一筹划统一行动

央企旗下一般子公司众多,这些子公司在开展业务时往往也会参与一些生态环境项目,部分子公司也能够继续发展壮大生态环境业务,但是单兵作战毕竟难以形成规模优势,也难以打造品牌优势。大量央企在决定要将生态环境企业作为重要的新兴业务来拓展时,往往会成立一个平台公司来统筹,并从资金、团队、市场上给与充分的支持。

中交集团2018年通过重组方式成立中国城乡控股有限公司,下辖“中国市政工程西南设计研究总院、中国市政工程东北设计研究总院、中交煤气热力研究设计院”三家国家级城乡市政设计院,并在资金上支持其并购碧水源、北林科技等上市公司,意图打造“城乡水务、城乡能源、城乡生态环境、城乡综合发展、城乡产业发展”五大领域专业板块。在市场拓展上也支持中国城乡联合中标哈尔滨一个50余亿的项目、山东菏泽一个约22亿等项目,成立时间虽短但取得了瞩目的成绩。

三峡集团更是在平台运作上的高手,2017年长江大保护计划出台后,便着手搭建五大平台,其中内部实体平台长江生态环境集团有限公司在2018年底成立,注册资本300亿,其党委书记、董事长赵峰是原中国长江三峡集团市场营销部主任。成立后,三峡集团支持其在短短一年多的时间内投资或成立了19家子公司,另投资兴蓉环境、武汉控股等上市环保公司,迅速建立起庞大的生态环境企业群。

特点三:全面布局,打造全产业链服务能力

在央企通过内部能力输出、平台运作的同时,各大央企也有意通过内外并举多种方式布局全产业链,尽力打造全产业链能力,在“融技投建运”五方面补充和强化能力,顺应生态环境行业一体化服务、打包的大趋势。

中电建2015年正式进军水环境综合治理行业,便成立了中电建水环境治理公司,通过内部整合、外部并购等方式,快速集中起在水利、生态环境、河流景观治理方面的咨询、设计、技术、业绩和品牌等能力,在成立的第二年2016年便中标总计约200亿的多个水环境治理项目,2017、2018中标项目规模逐年攀升分别达到300亿元、462亿元,快速将其打造成水利、环境产业的高端营销平台。

三大难题

难点一:内部资源整合难,分散局面难破解

央企旗下单位都或多或少都会从事生态环境业务并积累起一定经验,但是把这些能力、经验整合起来困难重重,更何况内部整合的过程往往会涉及到各单位之间利益分配的问题,所以目前大部分央企内部生态环境业务都比较分散。例如中国交建旗下中交疏浚、中交一公局、中国城乡、中交一、二、三、四航局等多个子公司都纷纷涉足生态环境领域,不可避免地会产生内部竞争。中建旗下虽以中建发展作为新业务的投资平台和孵化基地,但是中建旗下一局、二局、三局、六局、八局等分局都纷纷在水务、固废的PPP项目上竞争,中建海峡、中建国际、香港公司等也参与到生态环境业务中,抢占PPP项目。

难点二:运营能力提升难,团队打造、经验积累非一日之功

引一位在水治理领域工作多年的专家的话,“做水治理到现在是不断做减法,越做胆越小”。早期水务行业监管不严,无知者无畏,大家都参与到竞争中来。但目前监管逐渐变严,做不好不但收不到费,还可能受到处罚。目前很多技术,特别是工业领域的技术,并不能保证任何时刻都能达到业务的标准,如果企业在技术上没有足够的把握,盲目抢夺项目,将会承担各种潜在风险。

其实这样的例子在各个生态环境细分行业比比皆是,政府作为监管方正在对各环保细分行业的运营过程进行越来越多的监督。例如环卫行业,政府通过例行检查、突击检查等多种方式来考核评估环卫服务质量是否达到合同标准,并根据考核情况计算给付金额,在运营上没有充足的经验、管理混乱的环卫企业往往对此应接不暇,最终项目收益达不到预期甚至拖累公司业绩。

提升运营能力对于各个刚进入生态环境行业的央企来说都比较困难,目前多数央企都是试图通过并购环保公司来解决这样的问题,不过并购后如何将运营能力标准化,变成可复制、可推广的知识经验,将是未来央企深入生态环境行业运营环节时普遍面临的难题。

难点三:互联网基因缺乏,智慧化、数字化难参与

智慧化、数字化正在悄悄成为生态环境行业下一轮升级改造热点的时候,央企这方面的动作尚少见,智慧化和数字化发展当前依然是各环保公司和IT科技公司在主导。

一方面,生态环境行业的智慧化数字化转型必须深入运营环节,贯穿企业生产过程和管理流程,央企尚未在环保运营上积累足够的基础,自然在数字化和智慧化方面难以入手。

另一方面,数字化转型对于央企自身来说就不是一件易事,大象转身,举步维艰,数字化落地实现最为核心的是IT能力,央企没有相应的技术基因,也没有相应的能力储备,实现起来困难重重。

中节能旗下中节能天融科技有限公司是少数成功从环境监测设备提供商转型为智慧环保解决方案提供商的央企,天融科技把集团内作家环境治理公司作为试验田,不断交流、迭代智慧环保解决方案,将智慧环保解决方案应用于实战,积累了大量经验和数据,实现了成功转型。